Zmiany w VAT w 2023 r. – najważniejsze informacje

Ministerstwo Finansów proponuje kolejne zmiany w ramach SLIM VAT3. Prawdopodobny termin wejścia zmian przewidywany jest na 1 kwietnia 2023. Do starego poziomu sprzed 1 lutego 2022 r. wrócą stawki VAT dotyczące paliw i energii

Zmiany w WIS od 1 kwietnia 2023

Na vacatio legis do 1 kwietnia 2023 roku ustawodawca zdecydował się dla modyfikacji co do zasad wydawania WIS i wprowadzanych nowelą zmian w ordynacji podatkowej, prawie celnym, ustawie o podatku akcyzowym (modyfikacje WIA) i przepisów wykonawczych oraz procedur z nimi związanych.

Najważniejsze zmiany w SLIM VAT3

Zasadnicze projektowane zmiany do ustawy o podatku od towarów i usług to:

1. Zmiana Art. 2 pkt 25 ustawy, tj. w definicji małego podatnika VAT z kwoty 1.200.000 euro na 2.000.000 euro limitu obrotu wraz z podatkiem dla małego podatnika VAT.

Art. 2 pkt 25) z – rozumie się przez to podatnika podatku od towarów i usług, u którego wartość sprzedaży (wraz z kwotą podatku) nie przekroczyła w poprzednim roku podatkowym wyrażonej w złotych kwoty odpowiadającej równowartości 1 200 000 euro.

2. Rozszerzenie stosowania wyłączenia szczegółowych zasad przywiązania transakcji i dostawy dla platform sprzedażowych w transakcjach do 150 euro przy ułatwianiu dostaw i dostaw własnych.

3. Wyraźne określenie zasad przeliczania kursu waluty obcej dla podstawy opodatkowania w PLN/ZŁ przy zmianie opodatkowania tj.:

– ogólna zasada utrzymania kursu średniego waluty przyjętego dla podstawy opodatkowania,

– w przypadku korekty przyjęcie ostatniego kursu wymiany publikowanego przez NBP na ostatni dzień poprzedzający dzień wystawienia faktury korygującej, lub kurs Europejskiego Banku Centralnego na dzień poprzedzający wystawienie faktury z uwzględnieniem kursu wymiany na euro,

– w przypadku upustu lub obniżki ceny w wewnątrzwspólnotowym nabyciu lub rozliczeniach z podatnikami zagranicznymi w fakturach zbiorczych okresowych – kurs NBP ostatniego dnia przed wystawieniem faktury, lub kurs Europejskiego Banku Centralnego na dzień poprzedzający wystawienie faktury z uwzględnieniem kursu wymiany na euro.

4. Zmiana usunęła literę „a” z art. 86 ust. 10b pkt 2 oraz ust. 10g i 10h. W efekcie w WDT 0 % VAT planuje się wprowadzić, iż w sytuacji gdy brak jest dowodów koniecznych dla takiego zaewidencjonowania transakcji, możliwość wykazania w ewidencji jako WDT następuje nie dla okresu, w którym dokonana została dostawa, ale okresu kiedy powstał obowiązek podatkowy. W tych okolicznościach otrzymanie dowodów umożliwiających uznanie za WDT upoważnia podatnika do wykazania wewnątrzwspólnotowej dostawy towarów ze stawką 0% w ewidencji, za okres rozliczeniowy w którym powstał obowiązek podatkowy oraz dokonania korekty deklaracji i informacji podsumowującej. W efekcie termin 3 miesięczny na otrzymanie faktury WDT przestaje już być krytyczny i nie skutkuje automatycznym obowiązkiem obniżenia podatku naliczonego. Podobnie jak późniejsze otrzymanie faktury nie jest kluczowe dla jego powiększenia. Zmiana wskazywana jest jako usuwająca problemy praktyczne i prawne, ale o jej skuteczności przekonamy się z czasem.

Pozostałe zmiany w SLIM VAT3

Kontynuując omówienie zmian proponowanych w nowelizacji SLIM VAT 3 planowanych zasadniczo jako obowiązujące od 1 stycznia 2023 roku, przejdźmy na chwilę do zmian, które w części wejdą w życie od 1 kwietnia 2023 roku, a mianowicie w zakresie WIS i WIA:

1. Wprowadzono rozwinięcie zasad WIS dla VAT z uszczegółowieniem na poszczególne podatki i rozszerzeniem uprawnionych do wniosku o publicznych partnerów partnerstwa publiczno- prawnego w zakresie wpływu na obliczenie wynagrodzenia oraz zamawiającego umowach koncesyjnych na roboty budowlane.

2. Same składowe wniosku o WIS zostały złagodzone i dopracowano procedurę uzupełnienia braków z rygorem pozostawienia wniosku bez rozpatrzenia.

3. Proponowane też są zastrzeżenie dodatkowe dla daty wiązania WIS i WIA dla czynności dokonanych od dnia doręczenia decyzji w przypadku jej zmiany lub uchylenia lub zmiany prawa oraz procedur ich wydania. Wprowadzone zmiany wskazują wyraźnie datę doręczenia decyzji jako kluczową, a ochrona wiążącej informacji pozostaje od skuteczna od daty publikacji w BIP. Opisana też została procedura skarbowa wydania, zmiany i publikacji WIS i WIA.

4. Wprowadzone ma być jednolite z unijnym zwolnienie z VAT usług zarządzania specjalnymi funduszami inwestycyjnymi oraz zwolnienie z podatku przy wymianach pojazdów służb i organizacji dyplomatycznych i międzynarodowych.

5. Wprowadzono zmianę w zasadach obliczania podatku naliczonego dla rozpoczynających działalność gospodarczą i inną niż gospodarcza dla nabycia towarów i usług na potrzeby działalności gospodarczej i poza nią. Zamiast ustawowego obowiązku sporządzania z naczelnikiem urzędu skarbowego protokołu prognozy, możliwe ma być samo zawiadomienie w terminie do 25 dnia miesiąca po zastosowaniu proporcji, nie później niż w dniu przesłania ewidencji.

6. Proponowana jest zmiana w konstrukcji podatnika bezgotówkowego uprawniającego do otrzymania zwrotu VAT w terminie 15 dni. Minimalny obrót dla kas online lub wirtualnych w okresie określono na 40k, zamiast 50k PLN. Okres prowadzenia ewidencji i obrotu wirtualnego i online skrócono do 6 miesięcy z wcześniejszych 12. Zmniejszono też do 70 % udział koniecznej sprzedaży na kasach wirtualnych i online, a płatności do 55% z ogólnych sprzedaży i płatności podatnika.

7. Regulacja dla korzystających faktoringu zakłada utrzymanie odpowiedzialności solidarnej faktora za stosowanie płatności podzielonej z przy jego zmianie po zmianie faktora. Do uwolnienia się z odpowiedzialności możliwy ma być jednak już nie zwrot kwoty dostawcy, ale przekazanie bezpośrednio nowemu faktorowi.

8. Wreszcie wprowadzona zostanie zmiana wynikająca z wyroku Trybunału Sprawiedliwości Unii Europejskiej C-935/19 przeciwko DIAS we Wrocławiu jako zastosowanie zasady proporcjonalności przy nakładaniu sankcji na podatników. Krytykowane w orzecznictwie i doktrynie traktowanie podatnika popełniającego błędy w deklaracjach tak samo jak oszusta podatkowego ma być nieco złagodzone w zakresie sankcji. Zamiast zatem kwot sztywnych 15, 20 i 30 % wprowadzono sankcję do 15, 20 lub 30%. Dopiero przyjęcie, iż zaszło oszustwo podatkowe umożliwiać ma zastosowanie sankcji maksymalnej. Drobniejsze błędy powinny być oceniane łagodniej dostosowując sankcję do rodzaju uchybienia.

9. Z projektu usunięto pierwotnie planowaną zmianę w zakresie usunięcia zasady dwóch dokumentów przy zaliczkach – faktury zaliczkowej i rozliczeniowej. Zmiana ta ma pojawić się w kolejnym projekcie.

Zmiany VAT dotyczące paliw i energii

Do starego poziomu sprzed 1 lutego 2022 r. wrócą stawki VAT dotyczące paliw i energii. Oznacza to wzrost stawek VAT:

– na gaz ziemny – z 0% do 23%;

– na energię elektryczną – z 5% do 23%;

– na ciepło systemowe – z 5% do 23%;

– na paliwa silnikowe – z 8% do 23%.

Ponadto przestaną obowiązywać obniżone stawki akcyzy na paliwa silnikowe, olej opałowy i energię elektryczną oraz zwolnienie z akcyzy prądu dla gospodarstw domowych.

Pozostałe zmiany dla przedsiębiorców w 2023 roku

- Minimalna składka zdrowotna dla podatników rozliczających się na skali podatkowej oraz metodą podatku liniowego wzrasta do 314,10 zł.

- Od 1 stycznia 2023 stawka diety krajowej wzrasta z 38 zł do 45 zł za dobę, rosną też przeznaczone dla pracowników limity ryczałtu za nocleg do 67,50 zł i dojazd komunikacją miejską – 9 zł.

- Stawki diet zagranicznych i limitu za nocleg również wzrosły – nowe wartości obowiązują już od 29 listopada 2022 r.

- Wysokość minimalnego wynagrodzenia – w 2023 roku jego wartość zmieni się dwa razy. Od 1 stycznia do końca czerwca będzie wynosić 3490 zł brutto, natomiast od 1 lipca – 3600 zł brutto.

- Podwyżka składek ZUS – przy preferencyjnym, małym ZUS łączna wysokość składek będzie wynosić (bez składki zdrowotnej) od: 1 stycznia do 30 czerwca 2023 – 331,26 zł; 1 lipca – 31 grudnia 2023 – 341,72 zł.

- Zmieniają się też stawki dla przedsiębiorców, którzy nie korzystają z preferencyjnego ZUS. Łącznie pełne składki na 2023 rok wyniosą 1418,48 zł (bez składki zdrowotnej).

- Od 2023 roku wszyscy przedsiębiorcy – samozatrudnieni oraz pracodawcy – muszą posiadać konto na PUE ZUS.

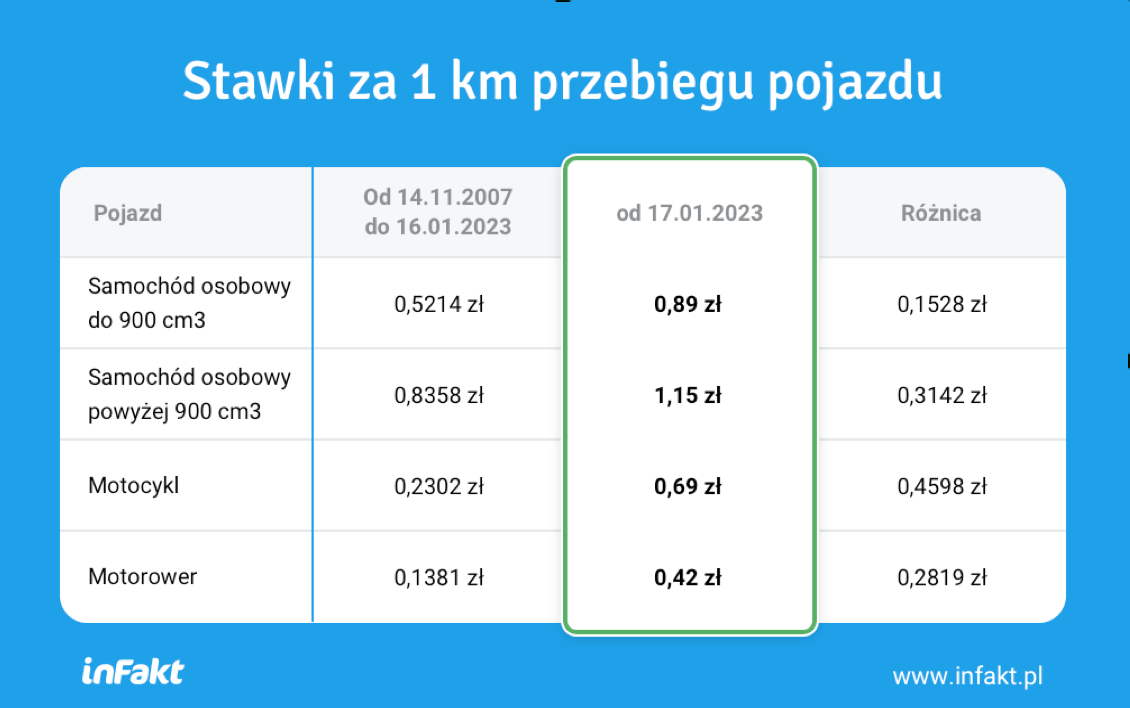

- Od 17 stycznia 2023 r. wzrosną stawki za kilometrówkę.

Podejmuj najlepsze decyzje!

Skontaktuj się z nami – mamy wieloletnie doświadczenie w obsłudze księgowej firm!

Zadzwoń: +48 601 627 101

Napisz: biuro@businessmind.pl

SPRAWDŹ NASZĄ OFERTĘ

Kontakt telefoniczny

Zadzwoń

+48 601 627 101

Wiadomość e-mail

Nasze biuro

Adres

Business Mind Sp z o.o.

Gdynia, ul. Świętojańska 43/23, Baltic Plaza